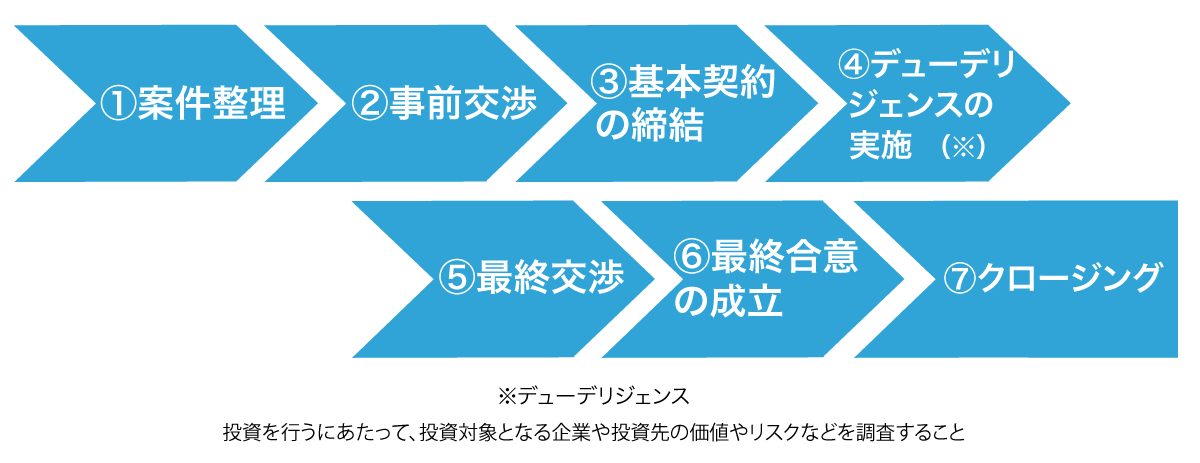

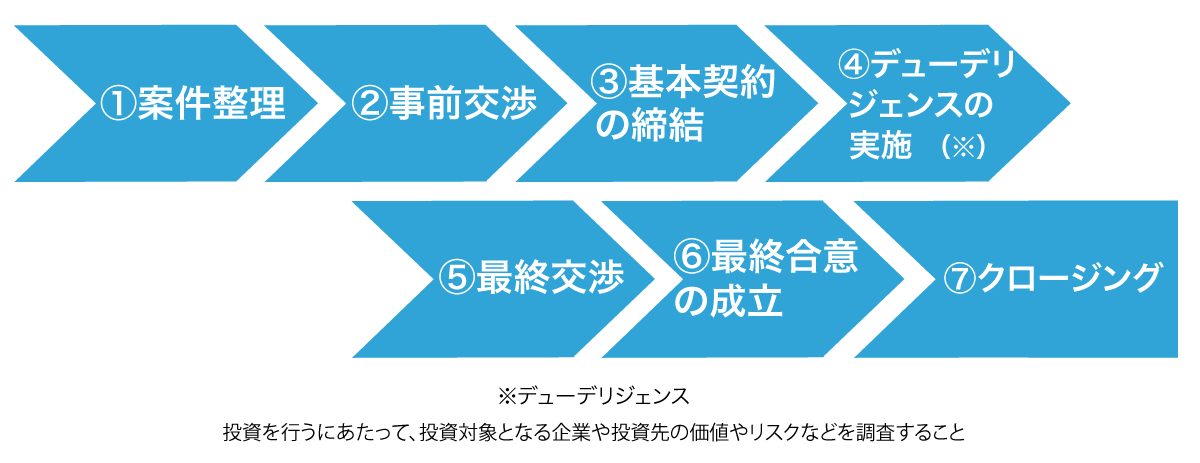

M&Aの手続の流れとしては、以下の図のような流れで進んでいきます。

各段階で、契約書の作成や法的な側面、財務的な側面の調査、買収判断といった高度な判断が求められるため、FAはもちろん、弁護士や税理士、公認会計士といった各種専門家と協力していくことが大切です。

M&Aの位置づけ

M&Aという言葉をよく耳にすることが増えています。

M&Aという言葉をよく耳にすることが増えています。

M&Aは企業の成長戦略にとって、重要な選択肢の一つであるとともに、企業の再生・再建を図る場合でも、再建策の一つとして積極的に検討すべき施策になります。

資金繰りがうまくいっていない状況の企業でも、買い手を見つけ、M&Aにより資本体制を見直すことで、再生の可能性を見出し、破産を回避する余地があります。

再生手続については、こちらもあわせてご確認ください。

他方、買収する側にとっても、一からビジネスを立ち上げていくよりも、M&Aを実施することで、既存の資源を活用することができるというメリットがあります。

M&Aの主な流れ

このようなM&Aですが、実際にM&Aが成立して最終的な合意に基づく契約を締結するまでには一定の時間を要します。

主には以下のような流れでM&Aは進んでいきます。

①案件の整理段階

M&Aが案件化するまでには、まずは会社を売りたいと考える企業がM&Aを仲介する企業に相談することからスタートします。

M&Aが案件化するまでには、まずは会社を売りたいと考える企業がM&Aを仲介する企業に相談することからスタートします。

会社を売りたいと考えても、企業の力だけで実際に買い手を探し出すことは非常に困難です。

したがって、多くのM&Aのケースでは、仲介会社のサポートを受けて進めていきます。

この際に、仲介会社とファイナンシャル・マネジメント契約(FA契約)を締結するのが通常です。

FA契約締結に当たっては、サポート内容はもちろん、どのような報酬体系になっているか、いつ報酬の支払いが生じるかについてしっかりと確認することが大切です。

FA契約を締結すると、その後仲介会社が企業名を秘匿した形で企業の業種や売上、従業員規模などを記載したノンネームシートという書類を作成します。

買い主は、作成されたノンネームシートをもとに自社が興味のある企業を選定していくことになります。

このような流れでM&A案件が整理されていきます。

②事前交渉

買い主が、ノンネームシートにより、買収に興味をもった場合、交渉を本格的に進める前段階として、経営者同士が顔合わせをして事前交渉を行うことになります。

事前交渉に先立ち、ノンネームシートよりも詳細な情報を得る場合には、この段階で秘密保持契約書(NDA)を締結することもあります。

買い主としては、少しでも多くの情報を得たいと思うでしょうし、他方で売り主としては、買収が決定していない段階で企業の情報をどこまで開示するか、できる限り最小限にとどめたいという意向になるのが通常です。

その中で締結される秘密保持契約書については、秘密情報の範囲、開示者(どの役員、従業員まで開示してよいか)の範囲といった点に注意して締結する必要があります。

事前交渉では、互いに今回のM&Aを進めるに至った経緯、今後のビジョン、想定している買収価格のレンジなどを話し合います。

③基本契約書の締結

事前交渉の結果、互いにM&Aを前向きに進めていこうとなった場合には、基本契約書を締結することがあります。

事前交渉の結果、互いにM&Aを前向きに進めていこうとなった場合には、基本契約書を締結することがあります。

基本契約書では、今回のM&Aで用いられる予定のスキーム・方法や買収予定価格、交渉期間、正式な契約日、交渉期間中の独占交渉権の有無などについて定められます。

基本契約書では、買収予定価格などが定められますが、この段階ではデューデリジェンスを行っていないため、その後に変動する可能性が大いにあります。

そのため、基本契約書においては、当事者に法的な拘束力をもたせる条項とそうでない条項とが存在することになります。

そのため、どの条項に法的拘束力をもたせるのかどうか、契約が成立しなかった場合の違約金が発生しないか、独占交渉権が認められているかどうか、認められていない場合、他に引き合いとなる案件がすでに発生しているかどうかなどをチェックしておくことが必要になります。

④デューデリジェンスの実施

基本契約書の締結が終了すると、買収する側が売り主の企業に関して、デューデリジェンスを実施します。

デューデリジェンスは主に法務の部分と財務の部分で行われます。

具体的にどの程度の調査を行うかどうかは調査にかけることのできる時間や会社の規模、買収目的によって、異なるため、その都度、デューデリジェンスを行う専門家と密接に打ち合わせを行って、詳細をつめていく必要があります。

法務デューデリジェンスでは、大きく分類すると、以下のような調査が考えられます。

- 株式に関する調査

- 許認可に関する調査

- 人事労務に関する調査

- 各種契約に関する調査

- 知的財産権に関する調査

- 不動産などの資産に関する調査

- 訴訟などの紛争に関する調査

株式に関する調査では、M&Aで株式譲渡のスキームが検討されている場合、株式の所有者と株主名簿の名義人が同一であるかどうか、過去の譲渡が有効に行われているかどうか(非公開会社の場合、必要な手続(譲渡承認など)が取られているか)といった点を調査します。過去に株券発行会社であった場合には、譲渡に伴って株券も交付していたかどうかもあわせてチェックします。

許認可に関する調査では、ビジネスを行うのに必要な許認可が有効に取得できているか、今後取り消しの対象となるような事態が発生していないかを可能な限り調査します。

人事労務に関する調査では,未払残業代のリスクや退職金の見込額,長時間労働などが発生していないかをチェックします。

財務デューデリジェンスでは、以下のような調査が考えられます。

- 会計調査

- 売掛金調査

- 資産調査

- 負債調査

- 税務調査

財務の部門では、決算書の作成に用いている会計原則が適切に反映されているかどうか、売掛金が滞留して引当金を計上する必要がないかどうか、棚卸し資産などがきちんと実在するかどうか,実在するとして価格は相当であるか、負債の返済に特別な条件などがついていないかどうか、後日修正申告などにより追徴課税を課せられるリスクはないかといった点を調査します。

特に、非公開会社の場合には、上場会社と異なり、監査を受けていないため、決算書が正確に会社の実態を反映していない場合もあります。

こうした場合には、調査の結果、修正したBSやPLを作成してもらう必要があります。

⑤最終交渉

デューデリジェンスを実施して、各種調査で明らかになった事情やリスクなどを踏まえ、正式に買収するかどうか、買収するとして基本契約書で定めた価格を変更する必要があるかどうか、リスクにどのように対応するかどうかについて最終交渉を行うことになります。

デューデリジェンスを実施して、各種調査で明らかになった事情やリスクなどを踏まえ、正式に買収するかどうか、買収するとして基本契約書で定めた価格を変更する必要があるかどうか、リスクにどのように対応するかどうかについて最終交渉を行うことになります。

⑥合意の締結

最終交渉の結果、M&Aが成立する場合には、正式に買収契約書(最終契約書)を締結する運びとなります。

最終交渉の結果、M&Aが成立する場合には、正式に買収契約書(最終契約書)を締結する運びとなります。

一般的には、契約書の締結をしても、ただちに代金の全額の支払いやM&Aの実行をするわけではなく、互いにM&Aに向けた準備期間を設けるのが通常です。

もっとも、基本契約書と異なり、最終契約書は法的拘束力が発生しますので、条項については詳細に検討した上で締結することが必要になります。

⑦クロージング

最終合意書を締結した段階で、M&Aの実行に向けて、従業員への周知や役員の変更、マスコミへの公表などを行っていきます。

まとめ

M&Aは売り主、買い主どちらにとっても、今後の会社経営を左右する重要なもので、買収金額からしても、影響が大きなことは明らかです。

M&Aは売り主、買い主どちらにとっても、今後の会社経営を左右する重要なもので、買収金額からしても、影響が大きなことは明らかです。

そのため、M&Aにあたっては、一定の時間がかかるのはもちろん、労力もかなりかかります。

特に、基本契約書や秘密保持契約書、それに引き続くデューデリジェンスの実施など、タイトなスケジュールの中でもリスク管理や買収判断を誤らないための施策は必要不可欠です。

仲介会社(FA)だけでなく、法務に関しては弁護士に、財務に関しては、税理士や公認会計士などの専門家に依頼することが大切です。

弁護士は、M&Aに関する各種契約書の作成、チェックはもちろん、法務デューデリジェンスの実施、各種アドバイスを行うことができます。

依頼するタイミングとしては、買収の早い段階のほうが連携を取りやすく、対応できることも多くなりますので、早めに相談していただくことを検討すべきでしょう。

弊所のご相談の流れについてはこちらをご覧ください。

弁護士法人デイライト法律事務所 北九州オフィス所長、パートナー弁護士

所属/福岡県弁護士会

保有資格/弁護士・入国管理局申請取次者

専門領域/法人分野:労務問題、外国人雇用トラブル、景品表示法問題 注力業種:小売業関連 個人分野:交通事故問題